経営者保険で総報酬を最大化

※当記事での法人向け生命保険の税務上の扱いに関する記載は、2018年12月以前の国税庁の通達を前提としております。

記事内の一部に現在の税制ルールとは異なる記載があります。

2019年7月以降、新しいルールによる損金算入率が施行されることになっております。詳細は国税庁・金融庁・各保険会社が公表する内容をご参照ください。

今までの節税法には前提がありました。それは、会社に利益を残すよりも役員報酬で取ったほうが税金が安いという節税対策でしたが、それが税制改正により、限界的な適用しかできなくなってしまいました。つまり法人税が引き下げられ、個人の所得税に大きく課税されることになり、役員報酬を上げ、法人の利益を少なくするスキームは個人法人を一括りに考えると、手取り額が減少してしまいます。

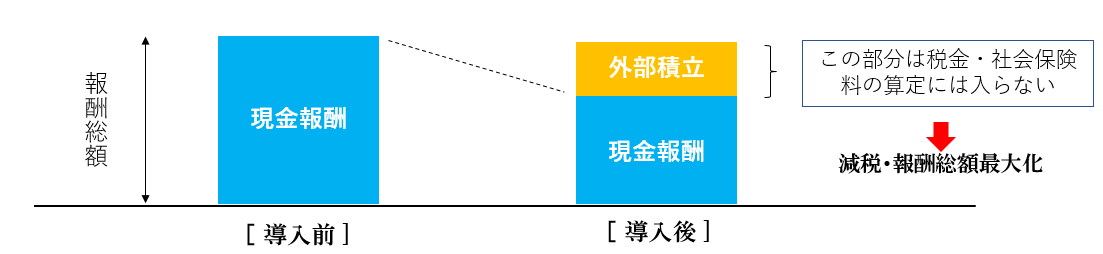

そこで、新税制に対応した、これまでと異なるアプローチで総報酬をトコトン増やそうという方法を採用しました。

総報酬最大化の概略

現在の国内税制から考えてみると

法人税実効税率

2015年4月~ 800万以下・・・29.68%

800万超・・・・35.64%

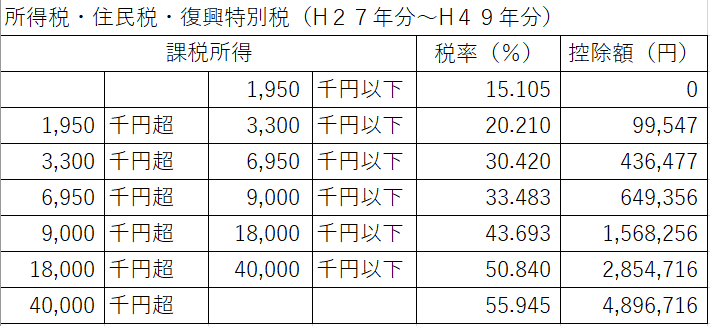

所得税の構造

![所得税]()

所得税は、超過累進課税といわれています。

すなわち、所得が上がるほど税率が上がるということです。

これに、住民税が一律10%、復興特別所得税もかかるので所得が 1,800 万を超えると税率は50%、4,000 万を超えると55%ということになります。

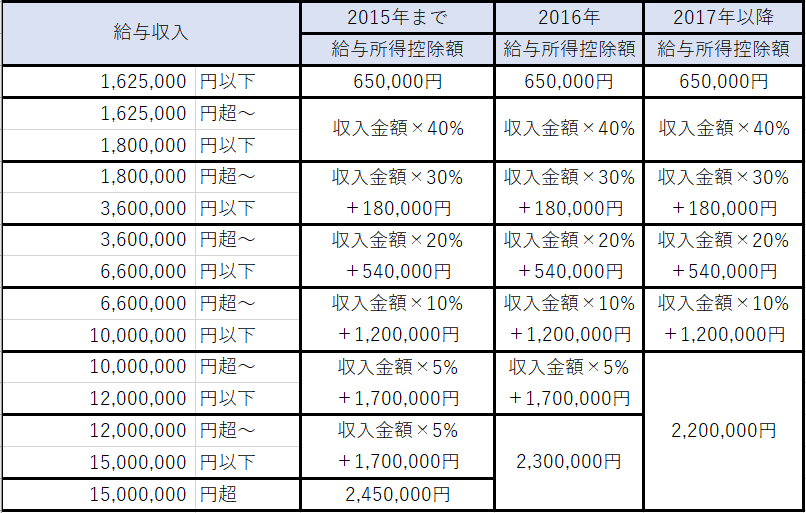

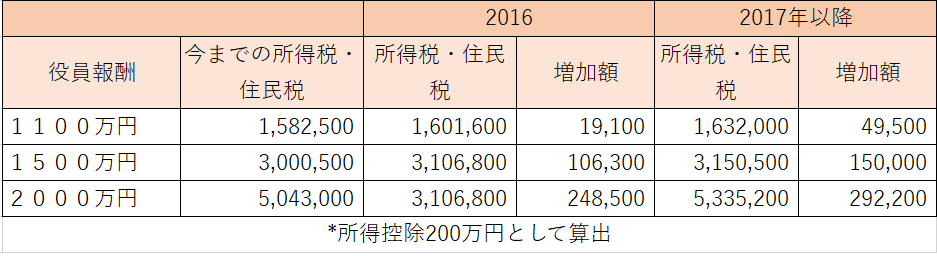

高所得層は正に、所得の半分を税金に持っていかれるという現実です。国は個人所得課税改革の名のもとに増税方針をはっきりと打ち出してきています。給与所得控額の縮小。(平成28年:収1,200万円以上→上限230万円/平成29年:年収1,000万円以上→上限220万円) 配偶者控除・配偶者特別控除の見直し。今後は基礎控除にも改正が入る予定です。いずれも税率変更ナシの増税です。

増税はこれだけではないのです。

こちらを見て確かめてみてください

給与所得控除額

![所得控除表]()

社長や役員の報酬も給与所得です。

したがって、収入金額から上記の給与所得控除を引いた金額が給与所得として他の所得と合算して先ほどの税率で課税されるわけです。

この給与所得控除が以前は上限がなかったものが、現在、245 万が上限となっています。

これが、2017 年にかけてさらに上限が下がる=稼ぐ人ほど税金が多くなるということになっていきます。

消費税

国は「法人税」は実効税率を30%未満に引き下げることを目標に掲げています。しかし、それで恩恵を受ける企業は現実的には全体の30%ほどの黒字企業だけです。それより深刻なのは「消費税」の方です。「法人税」は黒字企業だけが対象ですが、「消費税」は課税売上事業者全体に一律に発生するものであるためです。予定どおり、平成31年10月に消費税増税8%→10%が実行されたら現行の1.25倍の税額です。たとえば今の税額が300万円なら375万円まで跳ね上がることになってしまいます。

社会保険料

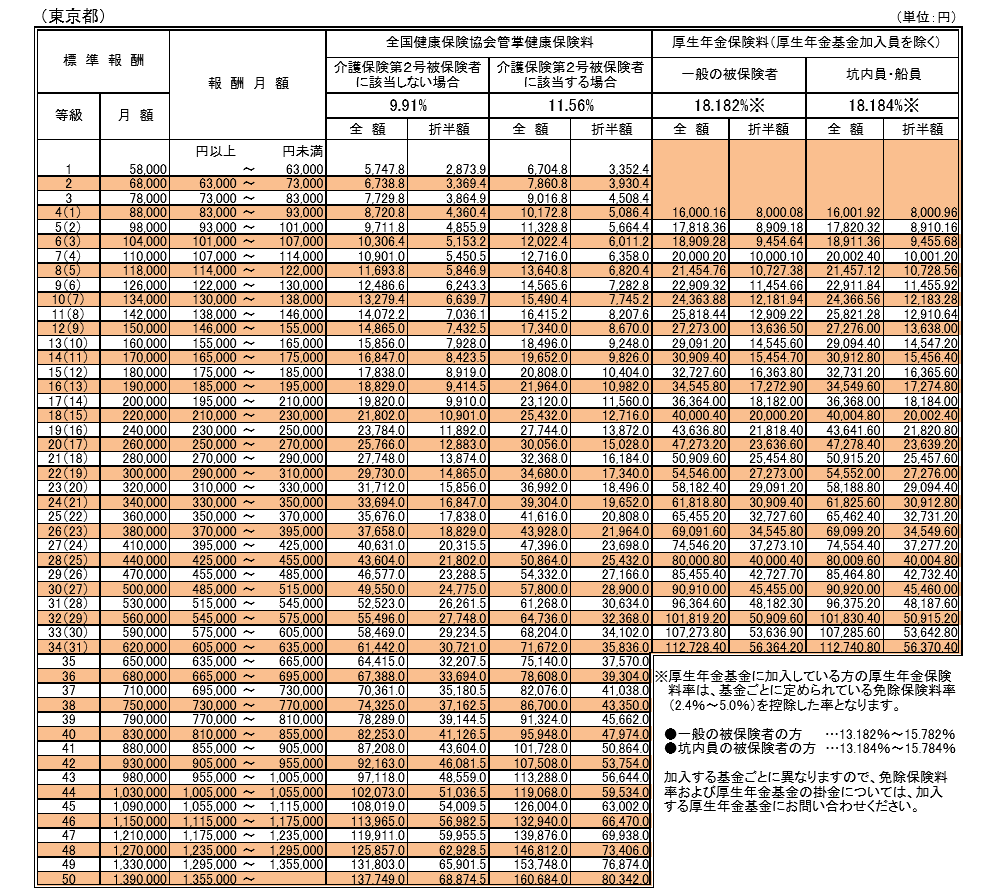

これまで健康・介護保険料は47等級で頭打ちでした。しかし、平成28年4月より健康・介護保険料に新たに48・49・50等級という3等級が追加されました。これにより月額報酬123.5万円以上の社長は軒並み保険料がアップしています。オーナー社長は会社負担も自分で負担しているのと同義です。それまで47等級だった社長が50等級に上がれば、その分だけで年間20万円以上の保険料アップになるのです。更には、平成29年10月には厚生年金保険料も上がります。

このように、いくら法人税が下がって内部留保できたとしても個人に移転するには大きな税金が待ち構えていることになります。

ここまで述べてきたことを包括すると、法人税減税、高額個人所得税の増税です。つまり、いままでは会社の利益を限りなくゼロに近づけて、役員報酬として利益を個人で受け取り、個人で会社資産を内部留保をしてきたわけですが、これからは会社にお金を残して役員報酬は少ないほうが手取り額を大きくなるという時代になりました。

法人に残った資金の弊害

役員報酬で払い出し

役員報酬で払い出すと税金がかかると言う理由で、例えば内部留保しておくことが考えられます。

しかし、これは、自社株の評価の引き上げ要因になります。

純資産の価格が上がってくるので、最終的には相続税の増加という形で相続人に負担がきます。

借入金の返済

これも純資産価格の上昇を通じて自社株価格を引き上げます。

つまり、財務内容の良い会社はいずれにしても税金が待っているということです。

だとしたら、どのような対策を実行したら望ましいのか?

実を言うと、実施してほしいことはシンプルです。「税金」と「社会保険料」の負担を最小限に抑えて、社外からキャッシュがアウトしない「スキーム」 を作るのです。本業の売上アップと違って、その「仕組み」を作るのには何の経営努力もいりません。「スキーム」の作り方を心得ているかどうか。これだけの課題だからです。

会社のお金を残す方法とは

「スキーム」の作り方はいたって簡単

現在の報酬の 受け取り方法 を工夫するだけ。それだけで社長の報酬総額を“千万単位”で増やせるのです。もちろん、報酬の受け取り方法を変えるだけですから会社と社長の支出は変わりません。それで現在の「税金」と「社会保険料」の負担が 年数十万~数百万円削減できる ので、最終的に会社と社長の手元に残るキャッシュを千万単位で増やせるのです。思い描いてみてください!

あり得ないことかもしれませんが現在の報酬の受け取り方法を変えるだけで、個人の所得税が減り、会社と社長の手元に残るキャッシュが千万単位で多くなるとしたら、どうしますか?

実際に総報酬を多くすることは可能です。

これから先その秘密の方法を簡単に説明いたします。

稼いでもお金が残らないのは、なぜなのか?

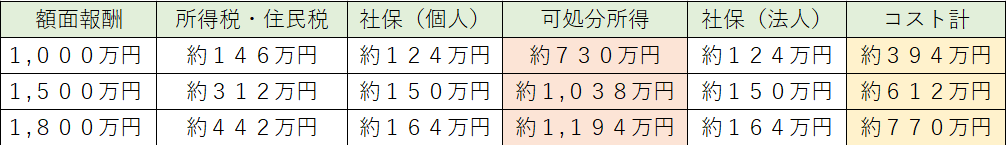

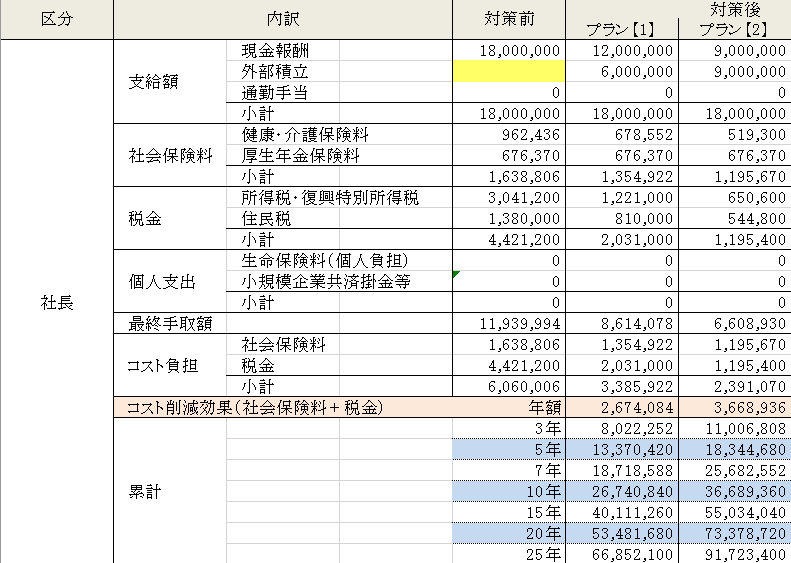

現時点(2017年)で、役員報酬1800万円の手取りは 約1194万円 だという事をご存知ですか。つまり、約606万円は所得税・住民税・社会保険料ということです。さらに、本当の「かっぱらい」である、会社負担分の社会保険料もここにプラスされます。オーナー社長にとって「会社のサイフ」と「社長のサイフ」は一体である為です。その分が約164万円。そう考えると、役員報酬1800万円には 約770万円 ものコストがかかっている計算になります。1年で770万円、5年で3850万円、10年で7700万円です。そう考えると、多くのオーナー社長が「稼いでもお金が残らない・・・」と悩む原因が見えてくるかもしれないですね。

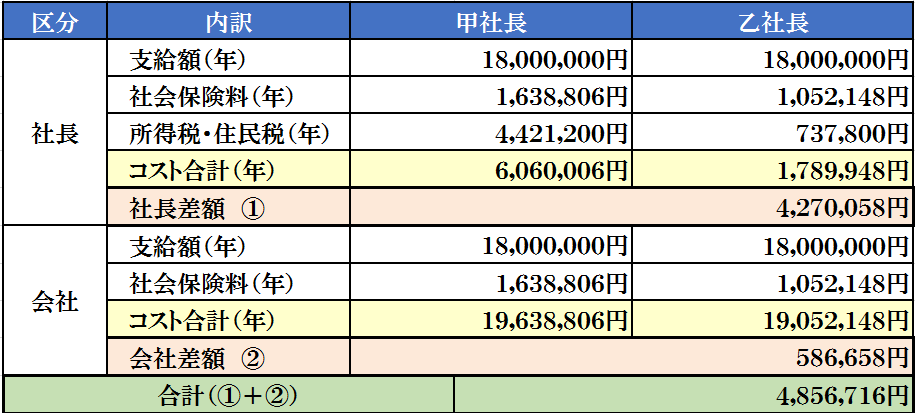

では、その次は2人のオーナー社長のケースを検証することが必要でしょう。2人とも年収1800万円のオーナー社長です。売上も同程度、年齢も同じ、報酬も同じでした。しかし、1つだけ異なっているポイントがあったのです。それが「税金」と「社会保険料」の負担額です。甲社長は年間約606万円、乙社長は年間約179万円」の負担だったのです。会社負担分を含めると 年間約485.6万円も差が出ました。どういう理由でそうなったのでしょうか?

それはズバリ、乙社長が、我々が提案する 所得税減税・報酬総額最大化スキームを導入したからです!

もちろん、甲社長もこのスキームを導入すると乙社長と同じ結果になります。「税金」と「社会保険料」の削減額は 年間約485.6万円です。どちらかの会社の経営状況が変わったわけでも、急激に売上が伸びたわけでもありません。当然、どちらかが社長を退任したわけでもありません。

しかし、これだけの差が生まれたのです。

では、なぜ2人の社長にはこれだけの差が生まれたのか?

会社から資金がキャッシュアウトしない「スキーム」の詳細

詳細を明かしましょう。最初にも触れましたが、今の報酬の受け取り方法を変えてしまうのです。そうすることで、今の「税金」と「社会保険料」の負担が 年数十万~数百万円削減できる ので、 最終的に会社と社長の手元に残るキャッシュを千万単位で増加させることが可能なのです。

乙社長が導入した 所得税減税・報酬総額最大化スキームがまさにそれです。

通常、報酬は全額キャッシュで受け取るケースがほとんどです。でも、ここで考えてみてほしいことがあります。

所得税を大きく減らせる方法があるのですが、

ちょっとだけご説明致します。

例えば、仮に1億円の役員報酬をもらっている社長がいるとしますね。この場合の税金って何%くらいの税率でかかるかってご存知ですか?そうですよね。住民税を入れると約半分は税金で持っていかれます。法人から個人に資金を移転するにあたって、役員報酬という名目だと、約50%課税されるということですね。

先進国の中でも、とても高い税率です。

では、これが税率の低い区分に移行したらどうでしょうか?

例えば仮に、社長が最終的に1億円もらったとしたら、低い課税区分での税率は何%くらいになると思いますか?

実は、約18.5%です。

かなりインパクトが違いますよね。その構造がどうなっているのか?少し説明させていただいてよろしいでしょうか?

(所得税の構造)

所得税ですが、先ほど、税率が約50%と申し上げましたが、実は税率は所得の額に応じて段階的に上がっていきます。冒頭でも解説しましたが、超過累進課税というものなのです。所得の額が大きくなるに従って、税率は、15%~43%、50%、55%と段々と上がっていきます。すなわち900 万を超えると 43%、1800 万 50%が税金として持っていかれます。4,000万以上で55%となってしまいます。所得が900万を超えると、所得税と住民税を合わせて43%が税金になります。

ということはつまり、全国の多くの経営者が、43%以上の課税を受けているということになります。

個人の課税税率のほうが法人での課税税率よりも15%超も高くなるので、ならば個人に報酬として支払うより法人に内部留保したほうが資金の貯蓄効率は良いといえます。

では、税率が50%になるのはどこかというと、実は、所得が1800万を超えたところです。

たとえば、仮に1800万の所得があって、給料を100万円増やしたとすると、その100万円のうちの50%、50万円が税金になってしまうということです。

では、この社長が1800万円の報酬を100万円増やして、1900万円にしたとして、10年間続けると、合計で1,000万円報酬を増やしたことになります。

10年間の総合計で、会社は1,000万というお金を払い出しますが、社長個人の手取り額はその半分の500万ということになります。ただ法人に内部留保しようとすると、個人所得税のほかに法人税は別途掛かってきてしまいます。将来の事業存続のためには、資金をなるべくストックしておきたいというのが経営者の心情ではないでしょうか。それならば、できるだけ低い金額で税金を納税したいおくのが得策です。それも税法・通達に沿うというのは当然です。

ならば、どうすればよいのか・・・

税制上もっとも有利な課税区分で資金移転する

社長の所得税減税・報酬総額最大化スキーム には次の2つの特長があります。

1.「税金」と「社会保険料」を大幅に削減できるので報酬総額を“千万単位”で増やせる

2.【外部積立】に法人保険商品を活用すれば、積立原資を“経費化”できるので、さらに資金効率が高まる

しかし、問題がひとつ残されています。

それは、そうやって会社に積み立てた資金の外部積立累計を どうやって社長個人に資金移転するか? です。

乙社長のケース 10年間累計10,800万円の資金移転をどうするか?

先ほどの乙社長のケースを思い出してください。社長の所得税減税・報酬総額最大化スキームを導入したことで、乙社長は「税金」と「社会保険料」を10年間で累計約485.6万円も削減することに成功しました。 一方、この10年間は1,080万円を外部積立に回していますので、その累計額は10,800万円(1,080万円×10年)にもなります。仮に、この10,800万円を「役員報酬」や「役員賞与」で受け取ってしまえば、その税金たるや大変なことになってしまいます。「役員報酬」や「役員賞与」は「給与所得」なので、税金が最高税率55%で適用されるうえ、社会保険料も最高額までかかってくるからです。

だったら、どうすればいいのか?

結論からいうと、課税区分を変えてしまうのです。

我が国でもっとも優遇されている所得の課税区分に変えるだけです。というのも、優遇された課税区分には税額を軽減できる仕組みがあるからです。このような税額軽減措置を有効活用したのが所得税減税・総報酬最大化プランだけです。

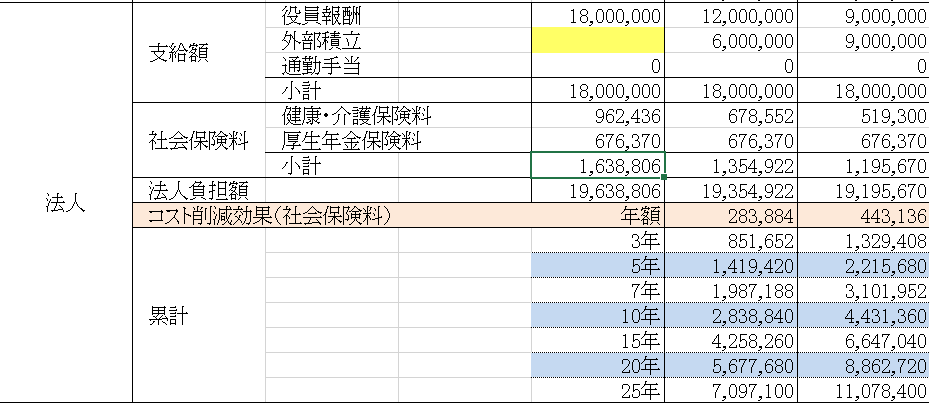

役員報酬をその分減らせば、社会保険料も減らせます。

そして、最後、個人に移転すれば、ほとんど税金を取られずに済んだということですよね。

これによって。所得税の節税が完結できるということなんです。

本当に全額キャッシュで受け取る必要がありますか?

法人から個人に資金移転をする場合、日本の税制でこれほど優遇されているのは、他にはあまり無いシステムがあります。

おそらく社長も今の報酬の中から預貯金や株式投資などの資産形成を行っているはずです。しかし、実は、ほとんどの経営者の方は、意外と本当の意味で積立をされていないんです。なぜかというと、まず法人税の仕組みから「税金」と「社会保険料」をガッツリ控除された 税引き後の可処分所得の中から支払ったものです。だとすれば、です。今の報酬の一部を「税金」も「社会保険料」もかからない 外部積立に回した方が「絶対お得なはずです」もちろん、ここで外部積立に回した分は後であなたに戻って来ます。その際は税制上もっとも優遇された 税制上有利な課税区分 が適用されるので、今の報酬のもらい方と比べて 手取額がダンゼン違ってくるのです。

では、いったいどれだけお得なのか?

例えば、報酬月額150万円で比較検討してみましょう。まず、通常キャッシュで振り込む報酬を150万円から60万円に引き下げます。次に、引き下げた「差額」の90万円を【外部積立】に回します。最後は外部積立を社長が受け取って、社長の報酬総額最大化スキームは完了です。つまり、違いは「今」もらうか。「後」でもらうか。この違いだけです。しかし、ご覧のとおり、この違いが10年間で 約4,270万円 もの報酬総額の「差」を生み出すのです。ここで月額報酬を60万円にした理由も明かします。もちろん、社長の生活環境によるので、絶対にではないです。今回は多くの社長並びに役員の方が採用しているパターンをご紹介しています。月額60万に多くの経営者が採用しているのは、厚生年金の上限に合わせているからなのです。次の健康保険料率表をみてもらえるとわかりやすいと思います。

厚生年金に積立られる上限は62万円までで、62万円超から掛け捨て保険となってしまうからなのです。このことを意外と存じない方が結構多いのです。これらのことから今回のプランでは月額報酬60万に設定してみました。

それだけではありません。会社にとってもメリットが生まれます。

外部積立には「社会保険料」がかからないからです。よって、ご覧のとおり、10年間で約589万円 もの「社会保険料」の削減効果が生まれるのです。

計算してみてください。社長と会社が「税金」と「社会保険料」のコスト削減累計額は10年間で約4,859万円 にもなります。

これが、そのまま 報酬総額の増加になって跳ね返って来るのです。ゼロ金利時代の今、これだけ有利な資産形成が他にあるでしょうか!

とはいえ、報酬の一部を下げて、その積立原資を現預金に充当してしまえば、その分だけ法人課税所得が増加し「法人税」の負担が発生してしまいます。それは、すなわち、手元に残るキャッシュを 目減り させる要因です。そこで、所得税減税・報酬総額最大化スキームでは、現預金等の内部積立ではなくて、外部積立を活用します。外部積立の中には報酬を下げて積立原資に回しても、それを経費化 できるものがあるからです。その結果、法人税の課税を圧縮して、さらに資金効率を高めることができるわけです。また所得税住民税が50%の方は、税控除後に銀行貯蓄するより法人で外部積み立てにしたほうが銀行貯蓄の概ね2倍の資金を貯蓄できるということになります。

では、その外部積立の方法とは何か?

外部積立としての法人保険

法人保険を活用した外部積立の概要

これを実現するのが、ある法人保険なんです。

その法人保険を使うと、支払う保険料の10~50%または全部が経費(正確には損金)になります。そしてかなり貯まります。もちろん、万一の保障効果が別途あるということはいうまでもありません。これが最大のメリットともいえます!

保険をうまく利用すると、個人で銀行で貯めるよりも倍の効率で貯めることができるんです。

法人保険の中には貯蓄性(元本が回収できる)が高く、それでいて掛金を“経費化”できるタイプがあります。例えば、法人向けの逓増定期保険、長期定期保険といった商品がそうです。税法上これらの保険商品の掛金はその10~100% を、経費化(正確には損金計上)することが認められています。ゆえに、現預金等の内部積立では積立原資の“全額”が課税対象になるところを、その全額を非課税対象に、または“半分”もしくは60%などに課税対象を圧縮できるわけです。

次に積立方法を現金と1/2損金型法人保険と全額損金型法人保険のケースで検証したと思います。

50%損金型保険と銀行積立との比較

法人税実効税率34%として

銀行積立のケース

税引き前利益1,000万円-法人税340万円=税引き後積立原資660万円

50%損金保険のケース

税引き前利益1,000万円-法人税205万円=税引き後積立原資795万円

差額:135万円

全額損金型保険と銀行積立との比較(お問い合わせいただいた方だけに教えるプランです)

法人税実効税率34%として

銀行積立のケース

税引き前利益1,000万円-法人税340万円=税引き後積立原資660万円

全額損金保険で積立のケース

税引き前利益1,000万円-法人税 0円=〇〇

差額:〇〇万円

全額損金の法人保険でを導入することは、全額損金保険の保険料(損金)を全額税引き前利益のキャッシュで積み立てることと同義といえます。タックスメリットを最大限に生かしたプランとなります。これは原価計算上、タックスシールドと呼ばれています。

所得税減税・総報酬最大化プランについてもっと詳しくお伝えしたいのですが、私たちがウェブ誌面上でお伝え出来る情報には限りがあります。

さらに詳細な情報または具体的な御見積りにつきましては、専門の提携FPから御案内させていただきますので、是非ともお問い合わせくださいませ。<<法人様限定>>通常1時間1万円のところ、本サイトよりお問い合わせの法人様限定で無料!!

|

|

|

総報酬最大化シュミレーションをご希望の方は、備考欄に「総報酬最大化資料希望」と記載してくださいませ。なお、シュミレーション資料の郵送のみは行っておりませんので、ご了承くださいませ。

よくある質問

1.全国対応とありますが、交通費などの実費の請求など、ありますか?

⇒ありません。全くの無料ですので、ご安心くださいませ。住所などは事前に確認いたしますので、ご安心くださいませ。

2.税引き前利益が2,000万円です。500~1000万円ほど決算対策をしたいと思いますが、可能でしょうか?

⇒はい、もちろん対応可能です。ただし誠に勝手ながら、数名で全国からの問い合わせに対応しておりますので、法人様のみに限定させていただきます。

本サイトでご紹介しているスキームを全て実行できるのは、当サイトがご紹介する節税保険コンサルタントだけです。

御相談の流れ

1.メールもしくはTELにてお申込

まずはメールかTELでお問合せください。

↓

2.節税保険コンサルタントのご紹介

担当する節税保険コンサルタントより24時間以内にご連絡させていただきます。

↓

3.ニーズの把握。ご説明

まずは、貴社の状況を把握するため、現状や希望をお聞かせください。

貴社に合わせたコンサルティングを行うため、原則面談(もしくはオンラインWEB面談)にてお話を伺わせていただきます。

その後節税方法やシミュレーションについてご説明させていただきます。

ご納得いただけましたら、手続きを進めさせていただきます。

お急ぎの場合、最短1日での節税手続きも可能です。

日本全国対応!

こんなお得な情報も聞けます・・・

- 支払1回~3回だけの決算対策を行うことができます!(生命保険を使うわけではありません)

- 100%損金 返戻率100%超の決算対策を教えます!

- 社会保険料はそのままに役員報酬を増やす方法を教えます!

- 法人個人の支出はそのままに社会保険料を減らし、同時に手取額を増やす方法を教えます!

- 無料で医療費を手に入れる方法を教えます!

- 相続時の自社株対策を低い税率で実行できる方法を教えます!

- 0円で実行できる経費削減する方法を教えます!

- 全額損金と4割損金保険の違いと最高返戻率〇〇%

きっと満足していただける最新情報をお届けできると確信しております。

お気軽にお問合せください。