「借り上げ社宅制度」のフル活用する!

「借り上げ社宅制度」には社長の「税金」と「社会保険料」を削減する効果があります。「借り上げ社宅制度」とは役員や社員が済む住宅を会社法人が借り上げ、社宅として役員や社員に貸すことで、その家賃の大半を「福利厚生費(経費)」として計上するというものです。

■ 「借り上げ社宅制度」のメリットとは?

例を挙げると、社長が家賃10万円のマンションを借りているとして、そのマンションを会社法人で賃貸借契約を再契約した上で社長に貸したとします。その家賃の割合が会社負担85%(家賃8.5万円)、社長の個人負担15%(家賃1.5万円)とすると、会社法人は年間102万円を経費化出来てしまいます。

一方で、社長にしても会社負担85%(家賃8.5万円)は“非課税手当”のようなものです。年間102万円を役員報酬として受け取れば、そこには「税金」の洗礼が待っているからです。高額所得者なら半分以上は「税金」で徴収されてしまいます。更に、「借り上げ社宅制度」の家賃のうち一定額は「社会保険料の算定基礎」からも外れますので、その分も社長の手取りを増やすことに繋がるのです。

■ 税制上は家賃の80~90%を会社負担分にできる!

ここまではご存知の方も沢山いるでしょう。課題は、せっかく税法ルールで認められているのに、「借り上げ社宅制度」の恩恵をフル活用できていない社長が多いということです。結論からいうと、大抵の賃貸住宅では「借り上げ社宅制度」をフル活用すれば、実際に社長が負担している家賃の90%程度を会社負担分にすることができます。固めに見ても80%程度は可能でしょう。

すなわち、家賃10万円なら自己負担は1~2万円として、残り8~9万円は会社負担で問題ないでしょうということです。ところが、たまに「借り上げ社宅制度」で自己負担を50%以上にしている社長がいます。しかし、それは床面積が木造で132㎡以上、鉄骨・鉄筋で99㎡以上の住宅の計算方法です。木造で132㎡なら一軒家のレベルです。アパート・マンションでも2LDKで55㎡前後、3LDKで70㎡前後が相場でしょう。

したがって今現在、床面積が木造で132㎡以下、鉄骨・鉄筋で99㎡以下の住宅にお住まいで、家賃の80~90%を会社負担にしていないのなら、その差額分だけ「損」だということです。なぜなら、自己負担の割合が少ないほど、差額分(会社負担分)が“非課税手当”になり、手取りを増やす効果があるからです。会社にしても「福利厚生費(経費)」をより多く計上できて法人税圧縮効果も期待できます。

■ 自己負担いくらまでなら非課税になるのか?

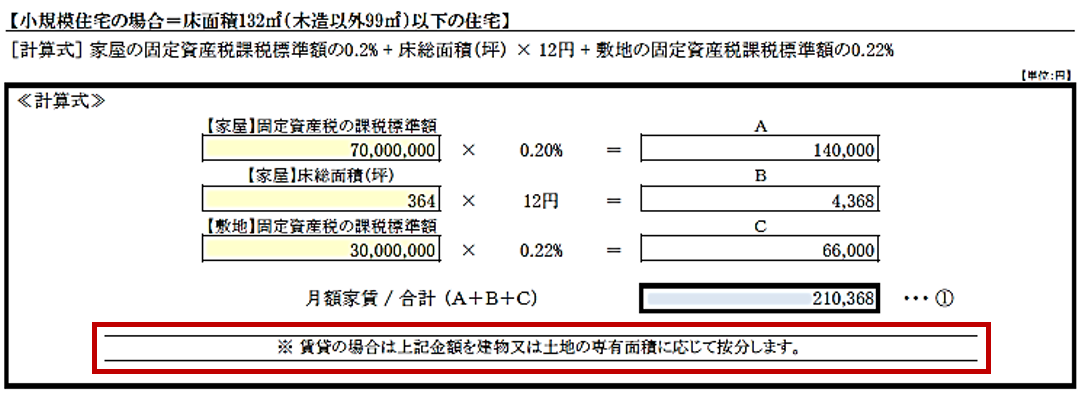

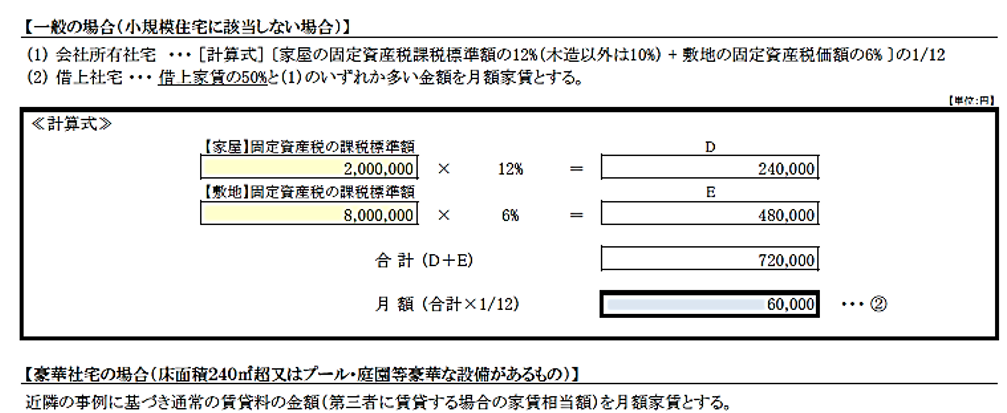

会社が社長から徴収すべき“賃貸料相当額”は税法上で決まっています。大きく分けて2つの計算式があります。ひとつは【小規模住宅の場合】、もうひとつは【小規模住宅でない場合】の計算式です。まず“小規模住宅”とは木造・軽量鉄骨:床面積132㎡以下|重量鉄骨・RC造り:床面積99㎡以下の住宅のことをいいます。次に計算式はそれぞれ以下のようになります。

上記計算式のとおり、社宅の“賃料相当額”を正確に算出するには固定資産税の課税標準額を知る必要があるでしょう。そう聞くと、難しいに違いないと思いますが、市役所に聞けば教えてくれます。市役所の資産税課で固定資産税の課税評価額がわかる書類をもらうだけです。(固定資産の評価証明書でも可)

固定資産税の課税標準額さえ分かれば、「自己負担いくらまでなら非課税になるのか?」が計算できます。例えば、社長が総戸数20戸・延床面積1,200㎡マンションの1室(60㎡)を賃貸しているケースでは次のような計算式になります。

【社長の住まい】

○ 月額家賃:10万円

○ 固定資産税課税標準額:10,000万円(建物7,000万+土地3,000万)

○ 延床総面積:1,200㎡

○ 総戸数:20戸(うち1部屋を賃貸)

このケースで【小規模住宅の場合】の計算式に当てはめます。

(1) 7,000万円(建物)× 0.2% = 14万円

(2) 12円 × (1,200㎡÷3.3㎡)= 4,368円

(3) 3,000万円(土地)× 0.22% = 6.6万円

∴ 賃貸料相当額:140,000円 + 4,368円 + 66,000円 = 210,368円

上記はマンション一棟の固定資産税の課税標準額を基礎においた計算です。これを1戸分で按分計算します。ここではすべての部屋面積が同じと仮定して総戸数20戸で割ります。すると、1戸あたりの賃料相当額は10,518円です。すなわち、月額賃料10万円の10%程度の自己負担で良いというわけです。

∴ 210,368円 ÷ 20戸 = 10,518円(自己負担)

| (通常の賃貸料の額の計算に関する細目)

36-42 36-40又は36-41により通常の賃貸料の額を計算するに当たり、次に掲げる場合には、それぞれ次による。 (2) 例えば、その貸与した家屋が1棟の建物の一部である場合又はその貸与した敷地が1筆の土地の一部である場合のように、固定資産税の課税標準額がその貸与した家屋又は敷地以外の部分を含めて決定されている場合 当該課税標準額(36-41により計算する場合にあっては、当該課税標準額及び当該建物の全部の床面積)を基として求めた通常の賃貸料の額をその建物又は土地の状況に応じて合理的にあん分するなどにより、その貸与した家屋又は敷地に対応する通常の賃貸料の額を計算する。 |

■ 社会保険料は計算方法が異なる点に注意

しかしながら、「社会保険料」については計算方法が異なります。自己負担分を本人給与から控除することで、その全額が社会保険料の節減になると誤解しているケースがありますが、全く報酬に含めなくてよいわけではありませんので、その点に注意が必要になります。

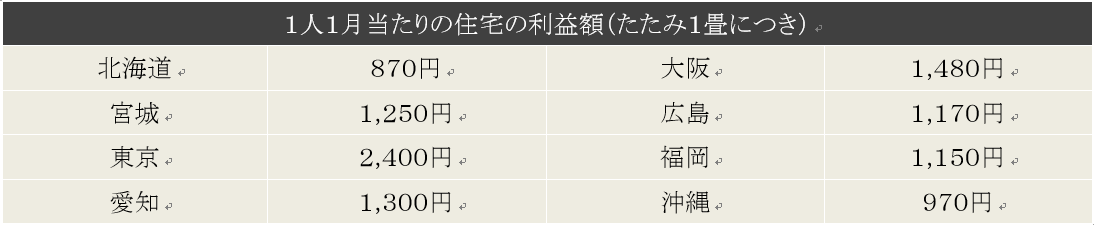

社会保険では報酬や賞与の全部または一部が、通貨以外のもので支払われる場合(現物給与)は厚生労働大臣が定めた価額に基づき通貨に換算し、金銭と合算して標準報酬月額が決められます。厚生労働大臣が定める価額とは「全国現物給与価額一覧表(厚生労働大臣が定める現物給与の価額)」のことをいいます。

簡単に説明すると、次のように「借り上げ社宅」における現物給与は“たたみ1畳あたりいくら”と決れられているのです。その結果、負担割合によっては会社法人負担額について「税金」は非課税でも、「社会保険料」がかかってくるケースがあるのです。

【全国現物給与価額一覧表(厚生労働大臣が定める現物給与の価額)】

https://www.nenkin.go.jp/service/kounen/hokenryo-kankei/hoshu/20150511.html

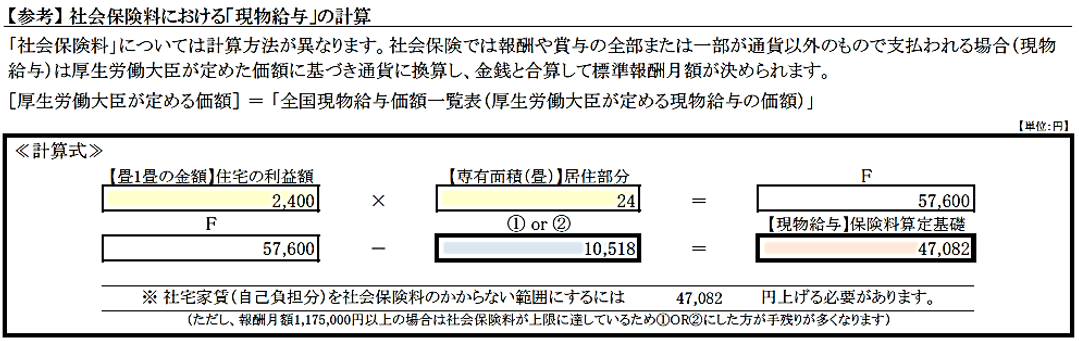

具体的に算出してみましょう。具体的に言うと、「東京」では1畳あたり@2,400円で計算します。この計算は居住用スペースだけが対象で、玄関・台所・トイレ・浴室・廊下など居住スペース以外は含めなくてOKとなっています。仮に、先ほどの自己負担額10,518円、居住用スペースが24畳なら、

住宅の利益の額は57,600円になります。一方、自己負担額は10,518円です。そうなると、差額47,082円については「社会保険料」がかかることになるのです。一方で、それが嫌だということなら、自己負担を57,600円にすれば「税金」も「社会保険料」もかからないことになります。

【社長の住まい】

○ 東京都

○ 月額家賃:10万円(うち自己負担10,518円)

○ 居室部分:24畳

(1) たたみ1畳につき2,400円 × 24畳 = 住宅の利益の額57,600円

(2) 住宅の利益額57,600円 - 自己負担10,518円 = 差額47,082円

∴ 差額47,082円は社会保険の標準報酬月額に含まれる

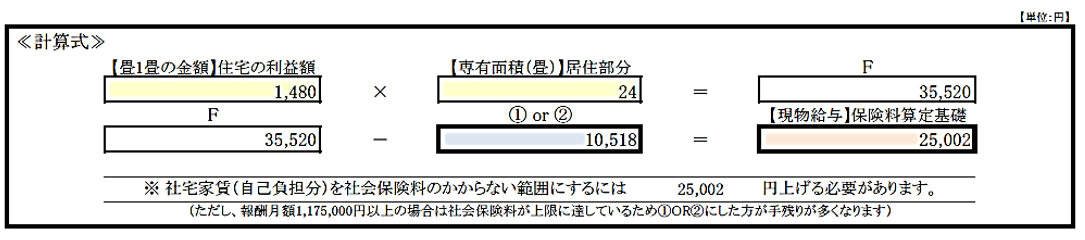

勿論、これは、たたみ1畳の住宅の利益額が日本で一番高い「東京都」のケースです。地方エリアでは数字が大きく変わってきます。「大阪」なら1畳あたり@1,480円で計算しますので、差額は25,002円で済んでしまいます。

この辺りは「税金」とのサジ加減になるのです。所得税率が高い社長は「社会保険料」も頭打ちになっていますので、「社会保険料」の負担はこれ以上増えません。そのケースでは家賃に占める自己負担を低く設定した方が得になります。一方、税率が低い社長は「税金」よりも「社会保険料」の負担が大きいこともあります。自己負担を「社会保険料」のかからない範囲に収めた方が手取りを最大化することができるかもしれません。

○ 社長の「税率」が高い → 自己負担を最低にする → 手取りが多くなる可能性あり

○ 社長の「税率」が低い → 自己負担を住宅の利益額にする → 手取りが多くなる可能性あり

「借り上げ社宅」を使用した、節税効果を実感されたい会社法人様は、貴社に合わせたシュミレーションを作成いたしますので、お気軽にお問い合わせください。<<法人限定>>

またお電話でのお問い合わせ時には、必ず法人名をご教示くださいませ。

御相談の流れ

1.メールもしくはTELにてお申込

まずはメールかTELでお問合せください。

↓

2.担当コンサルタントのご紹介

担当コンサルタントより24時間以内にご連絡させていただきます。

↓

3.ニーズの把握。ご説明

まずは、貴社の状況を把握するため、現状や希望をお聞かせください。

貴社に合わせたコンサルティングを行うため、原則面談にてお話を伺わせていただきます。

その後節税方法やシミュレーションについてご説明させていただきます。

ご納得いただけましたら、手続きを進めさせていただきます。

お急ぎの場合、最短1日での節税手続きも可能です。

日本全国対応!

こんなお得な情報も聞けます・・・

- 支払1回だけの決算対策を行うことができます!(生命保険を使うわけではありません)

- 生命保険を100%損金にする方法教えます!

- 社会保険料はそのままに役員報酬を増やす方法を教えます!

- 法人個人の支出はそのままに社会保険料を減らし、同時に手取額を増やす方法を教えます!

- 無料で医療費を手に入れる方法を教えます!

- 相続対策を低い税率で実行できる方法を教えます!

- 0円で実行できる経費削減する方法を教えます!

- 自社株を90%圧縮することが可能です。

きっと満足していただける最新情報をお届けできると確信しております。

お気軽にお問合せください。